|

4000156919 |

來源:巨靈鳥軟件 作者:進(jìn)銷存軟件 發(fā)布:2014/10/4 瀏覽次數(shù):4502

信用管理的組織方式-考慮因素、難點

客戶數(shù)量和欠款金額是信用管理組織形式中必須考慮的因素,但不是最主要的,效率、平衡和管理傳統(tǒng)才是考慮的關(guān)鍵

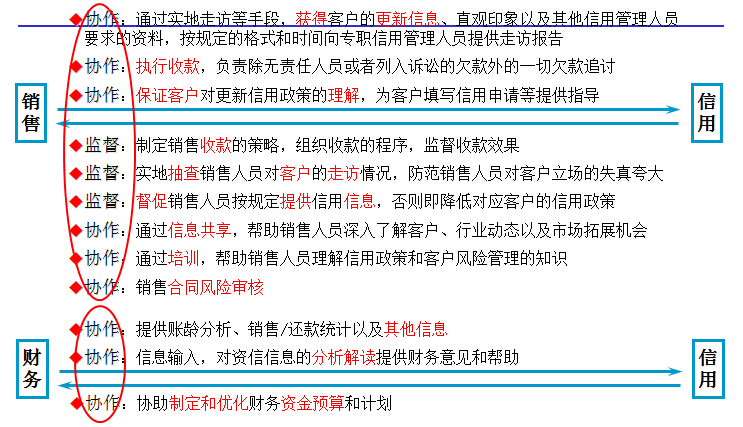

作為少數(shù)職責(zé)大于職權(quán)的工作,作為財務(wù)和銷售制衡的焦點,信用管理需要有專人全盤接受和全權(quán)負(fù)責(zé);它和銷售/財務(wù)/外勤/信息中心等部門之間存在著服務(wù)、協(xié)作和監(jiān)督的多重關(guān)系;它代表公司最高管理層的觀點,協(xié)調(diào)財務(wù)和銷售對信用的不同理解

財務(wù)的極端觀點:財務(wù)是資金流入量最大化的追求者;財務(wù)記錄和分析交易和回款,但它不完全具備實施信用管理的綜合技能,不可能也不應(yīng)當(dāng)影響銷售增長和客戶關(guān)系

銷售的極端觀點:銷售是銷售最大化的追求者;銷售實施交易和負(fù)責(zé)收款,但它不完全具備實施信用管理的綜合技能,也缺乏這樣做的獨立性,它對總體的現(xiàn)金持有水平很難有調(diào)控能力

事實上,信用管理的流程和政策反而是相對簡易的;信用管理有兩大難點,一是獲取信用信息的外部渠道,二是信用政策的執(zhí)行,后者與信用管理的組織方式密切相關(guān)

有問題的組織形式常常引發(fā)最高管理層對信用政策的調(diào)整和執(zhí)行頻繁干涉,這其實是由于信用管理人員在技能、獨立性和協(xié)調(diào)發(fā)言權(quán)上定位不當(dāng)造成的:信用管理人員必須提供中立和專業(yè)的觀點(財務(wù)和銷售人員能否是這樣的通才?),必須明確在交易中的職責(zé)(財務(wù)和銷售人員是否會分不清自身的多重身份?),必須有權(quán)協(xié)調(diào)部門間的觀點矛盾和利益沖突(財務(wù)和銷售人員涉足其中,又如何發(fā)言?)

信用管理的組織方式-信用、銷售、財務(wù)的關(guān)系

信用管理的組織方式-具體組織形式

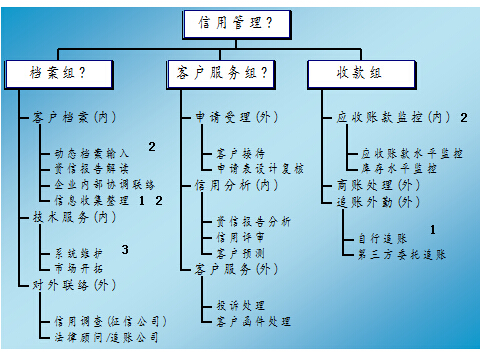

以上種種均指向了同一個觀點:無論是否建立獨立的信用管理部門,都必須要有獨立的、專業(yè)的能執(zhí)行權(quán)責(zé)的信用管理專員;很多公司的做法是設(shè)一名信用經(jīng)理,輔以財務(wù)部門內(nèi)的幾名信用管理兼職助理,直接向財務(wù)和銷售副總報告工作和要求協(xié)助

信用管理只需要精簡的機(jī)構(gòu)

銷售/財務(wù)人員通過培訓(xùn),信用管理的很多工作需要/可以依靠他們的人力資源和信息資源完成

下圖中可以由其他部門代行的工作有

由銷售輔助的工作:1

由財務(wù)輔助的工作:2

由信息中心輔助的工作:3

其余是必須由信用管理人員親自完成的工作

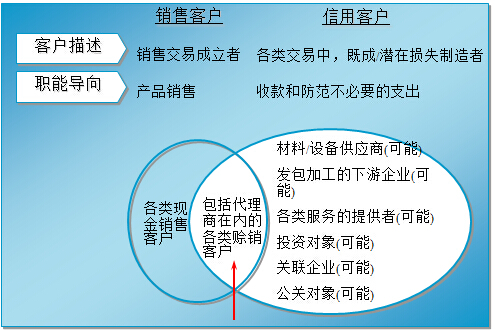

信用客戶的范疇

信用客戶和銷售客戶是交集的關(guān)系

從客戶角度,看信用管理對銷售管理的配合:

賒銷客戶篩選

以信用政策提升銷售的數(shù)量和質(zhì)量

欠款跟蹤

以及幫助銷售開拓

配合的同時,它體現(xiàn)出獨立性,比如:信用管理者盡管有選擇地參加客戶洽談,但并不直接從事客戶公關(guān)

信用客戶的控制

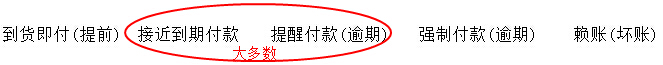

信用客戶的管理,一是控制核心客戶,二是區(qū)分還款特征

核心信用客戶的風(fēng)險損失后果要比其他信用客戶顯著,其客戶檔案和信息豐富程度也都有更高的要求 … 它包括兩類

二八原則型:按照各客戶近三年(或者五年)的銷售額從大到小排名,以占總額的70%作為分界線,線上的屬于核心客戶

持續(xù)往來型:雖然在70%線下,但有多年往來并因此享受較為寬松的信用政策,對其經(jīng)營和財務(wù)狀況的變化容易疏于防范,也需要作為核心客戶

對交易一段時期的任何信用客戶,都可以總結(jié)出其習(xí)慣性的還款方式,因而需要采用有區(qū)別的信用管理(尤其是催收)策略,包括五類

信用管理的主旨是避免大多數(shù)客戶對企業(yè)資金周轉(zhuǎn)的負(fù)面影響

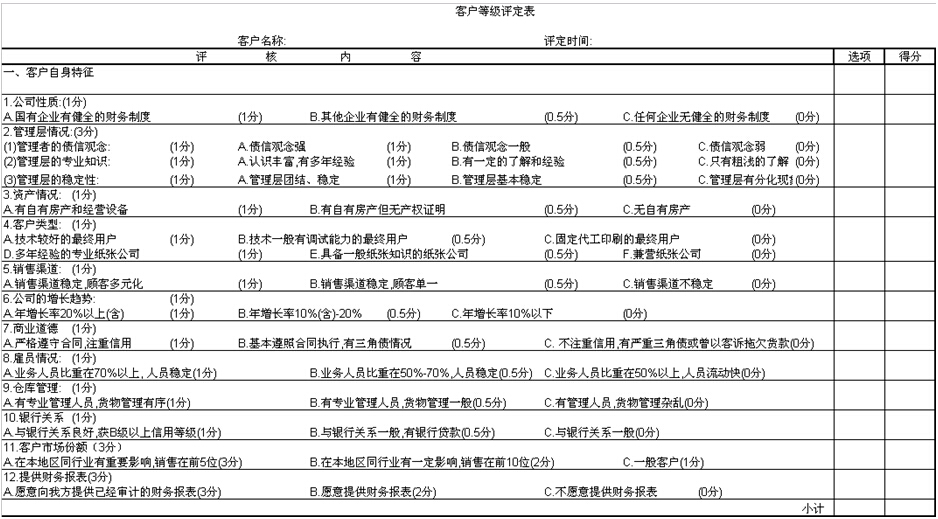

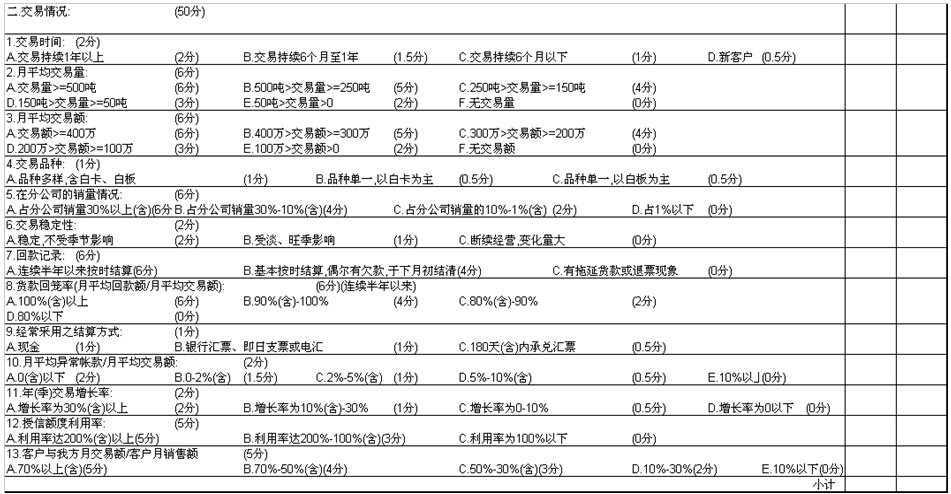

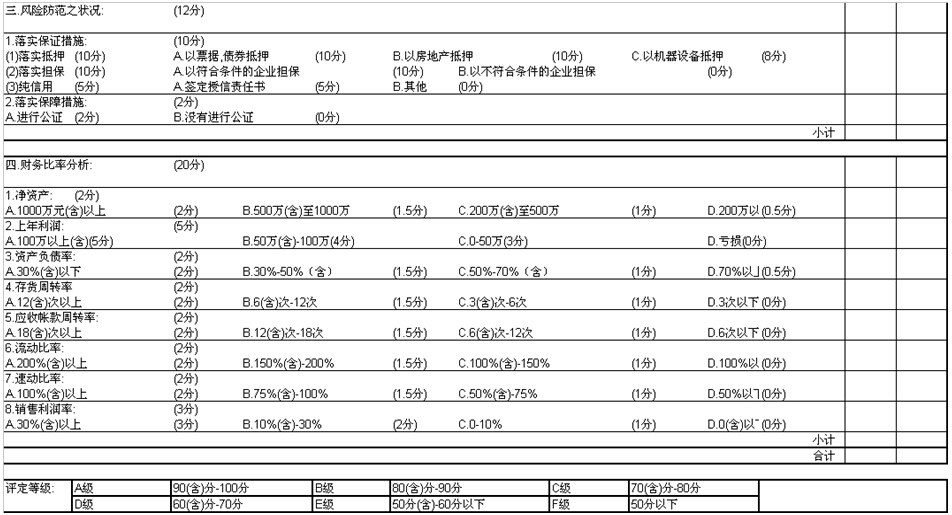

信用風(fēng)險模型范例

信用風(fēng)險模型是將量化(財務(wù)數(shù)據(jù))和非量化的客戶信息聯(lián)系到信用政策的工具

和大多數(shù)模型一樣,信用風(fēng)險模型也是通過將不同風(fēng)險因素的評分乘以權(quán)重,得到風(fēng)險系數(shù)(總評分),再根據(jù)系數(shù)劃分出一定的檔次,配合相應(yīng)的信用政策

客戶風(fēng)險評級模型實例

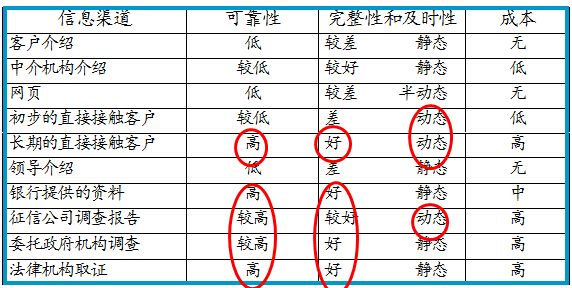

信用信息的獲取和解讀-渠道

國內(nèi)不成熟的商業(yè)環(huán)境,使得外部信息渠道的質(zhì)量廣受限制,我們只有更多依賴內(nèi)部的信息獲取渠道和解讀手段

信用信息的內(nèi)部渠道,一是來自銷售人員的走訪報告,二是對銷售和還款趨勢的詳盡描述和分析

從可靠性/完整性/及時性的綜合角度看:長期接觸客戶(也就是內(nèi)部信息渠道),以及征信公司調(diào)查報告(也就是專業(yè)信用服務(wù))是比較好的途徑

從不增加額外成本的觀點看,長期接觸客戶無疑更加符合成本效益的原則

銷售人員走訪報告:依靠銷售人員的技能,提供的信用信息往往是主觀的、零散的、不完整的;關(guān)鍵是設(shè)計出好的報告/表格格式作為信息載體,以提高信息解讀的質(zhì)量和效率

信用信息的獲取和解讀-財務(wù)數(shù)據(jù)分析

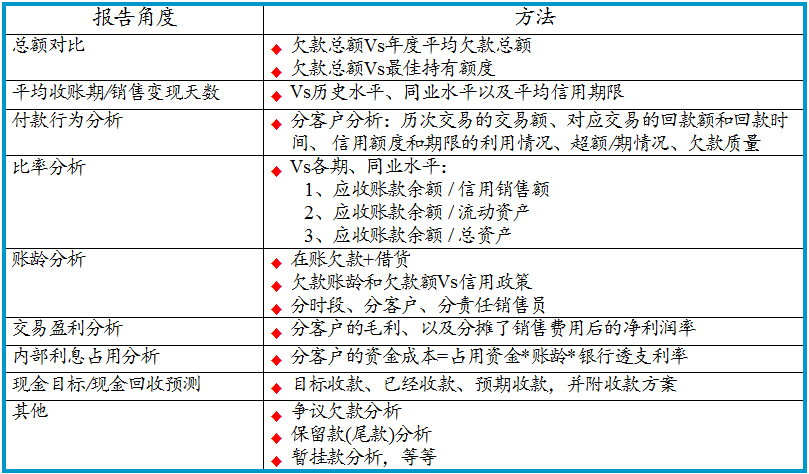

銷售和還款趨勢分析:在慣例上,從財務(wù)獲取交易數(shù)據(jù)比從銷售獲取客戶信息要容易和準(zhǔn)確,但根據(jù)財務(wù)核算的要求,往往只停留在欠款賬齡分析上;關(guān)鍵是設(shè)計出多角度的報告內(nèi)容

來源:巨靈鳥 歡迎分享本文

上一個文章:小企業(yè)公司會計制度

下一個文章:客戶信用管理1